Swiss Prime Site AG / CH0008038389

21.08.2025 - 07:00:46Swiss Prime Site mit starkem Ergebnis im ersten Halbjahr 2025 – Fokus auf zwei Säulen zahlt sich aus

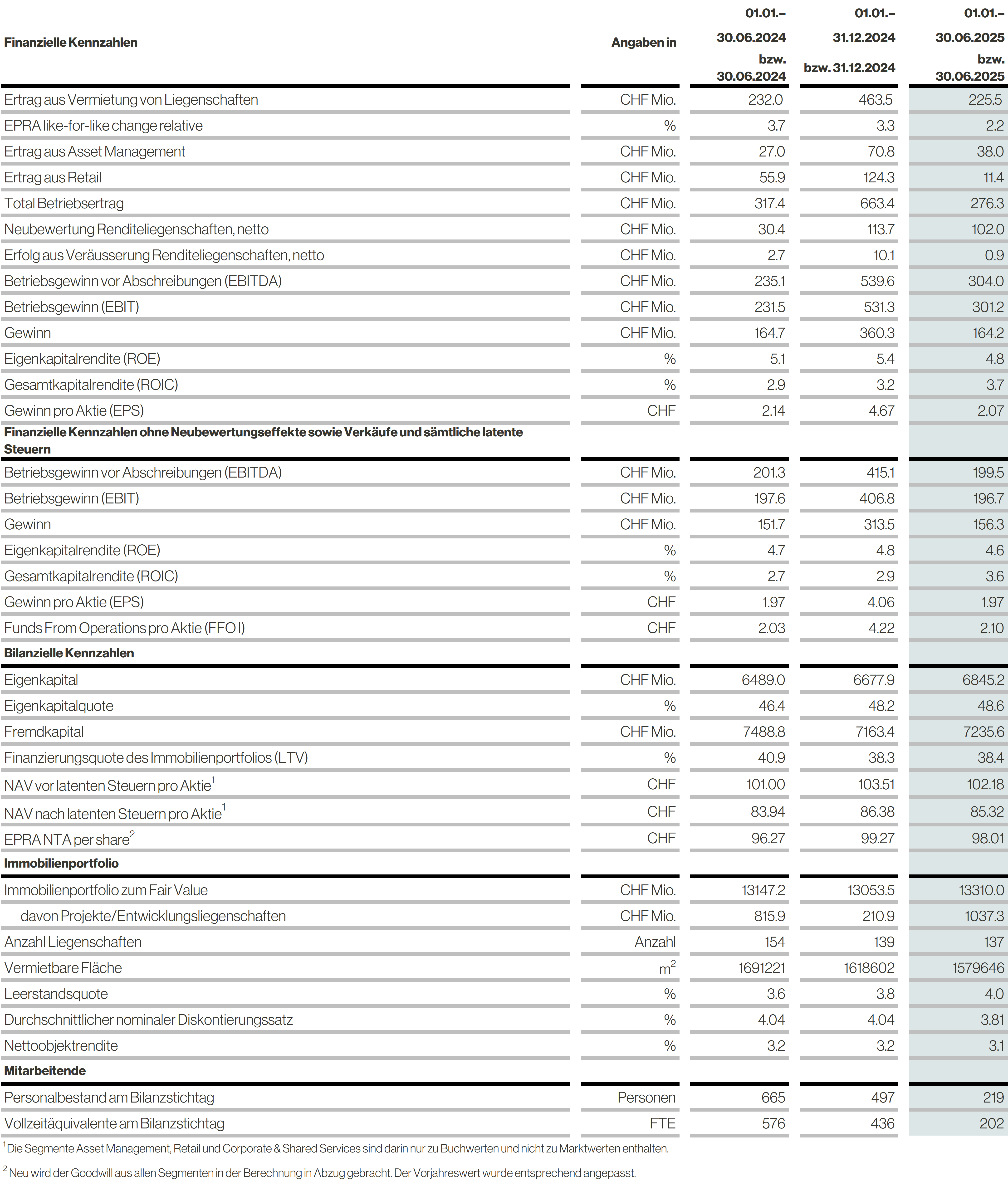

| Swiss Prime Site AG / Schlagwort(e): Halbjahresergebnis 21.08.2025 / 07:00 CET/CEST Veröffentlichung einer Ad-hoc-Mitteilung gemäss Art. 53 KR Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. Ad hoc-Mitteilung gemäss Art. 53 KR MEDIENMITTEILUNG Zug, 21. August 2025 Anstieg des zahlungswirksamen Ergebnisses (FFO I) pro Aktie um 3.4% auf CHF 2.10 Wachstum des gesamten gemanagten Immobilienvermögens auf CHF 27.0 Mrd., davon CHF 13.3 Mrd. im eigenen Portfolio [CHF 13.1 Mrd. Ende 2024] und CHF 13.7 Mrd. im Asset Management [CHF 13.3 Mrd. Ende 2024] Gesamterlös unter Ausklammerung von Jelmoli um 1.7% auf CHF 263.7 Mio. gestiegen Mieterträge um 2.2% gestiegen auf EPRA like-for-like Basis, absolut aufgrund diverser Bauprojekte und Verkäufe temporär leicht um 2.8% auf CHF 225.5 Mio. gesunken Erlöse aus Asset Management stark um 41% auf CHF 38.0 Mio. gestiegen mit zahlreichen Emissionen und Transaktionen sowie vollperiodischer Konsolidierung von Fundamenta Kapitalerhöhung von CHF 300 Mio. für profitables Wachstum, erste Akquisitionen erfolgt; parallel dazu Emissionen im Asset Management im Umfang von CHF 540 Mio. Konservative Finanzierungsstruktur mit LTV von 38.4%, auf Niveau des Jahresendes Ausblick optimistisch – Bestätigung der Guidance für das Geschäftsjahr 2025 Swiss Prime Site hat im ersten Semester 2025 die gesteckten Ziele erreicht und die Grundlage für weiteres nachhaltiges und rentables Wachstum gelegt. René Zahnd, CEO von Swiss Prime Site, kommentiert: «Mit der Schliessung des Jelmoli-Hauses Ende Februar haben wir ein neues Kapitel aufgeschlagen. Mit dem nun vollständig auf Immobilien fokussierten Geschäftsmodell wollen wir vermehrt sich bietende Wachstumschancen wahrnehmen, auch in unserem Stammgeschäft den direkt gehaltenen Immobilien in den grossen Städten und Ballungszentren. Wir können dank unserer breiten Expertise und Verankerung im Markt attraktive Immobilien an besten Lagen erwerben, welche positiv zum FFO (Funds from Operations) respektive der Dividende pro Aktie beitragen. Dies zeigt sich im Halbjahr mit der deutlichen Steigerung des FFO um 3.4% auf CHF 2.10 – trotz der durch die Kapitalerhöhung gestiegenen Anzahl Aktien.» Stabile Mieterträge trotz zahlreichen Bauprojekten Der Ertrag aus der Vermietung von Liegenschaften erhöhte sich im ersten Halbjahr 2025 auf einer vergleichbaren Basis (EPRA Like-for-Like) um 2.2%. Davon sind rund 1.4%-Punkte auf real höhere Mieterträge zurückzuführen (d.h. exklusive Indexierung und Leerstandreduktion), was das hohe Mietzinspotenzial im Portfolio verdeutlicht. Absolut reduzierte sich der Mietertrag im ersten Halbjahr temporär leicht um 2.8% auf CHF 225.5 Mio. [232.0 im Vorjahr]. Die Reduktion stammt ausschliesslich aus neu begonnen Bauprojekten – insbesondere Jelmoli, Fraumünsterpost sowie Talacker – sowie aus Verkäufen im zweiten Halbjahr 2024, welche 2025 ertragsreduzierend wirken. Insgesamt reduzierte sich der Mietertrag daraus um rund CHF 17 Mio., davon rund CHF 9 Mio. temporär aus Umbauprojekten sowie CHF 8 Mio. fix aus den Verkäufen. Swiss Prime Site hat diese Rückgänge mit dem starken inneren Wachstum sowie den drei neu ins Portfolio aufgenommenen Entwicklungen fast vollständig kompensiert. Die Leerstandsquote lag per Stichtag bei 4.0% und damit 0.2% über dem Jahresende [per year-end 3.8%], wird aber per Ende Jahr wieder unter 3.8% erwartet. Die durchschnittliche Laufzeit der Mietverträge (WAULT) belief sich per Juni 2025 stabil auf komfortable 4.9 Jahre [4.8 Jahre in der Vorjahresperiode]. Immobilienportfolio mit deutlicher Aufwertung durch höhere Netto-Erträge Das Immobilienportfolio von Swiss Prime Site hatte Mitte 2025 einen Wert von CHF 13.3 Mrd. auf Fair-Value-Basis [13.1 Ende 2024]. Zum Halbjahr lagen die Neubewertungen im Portfolio um CHF 102.0 Mio. bzw. 0.8% im Plus [+30.4 in H1 2024]. Der durch den unabhängigen Immobilienschätzer Wüest Partner angewandte Diskontsatz reduzierte sich dabei leicht. Das positive Bewertungsresultat ist entsprechend zu über 60% auf höhere Neuabschlüsse und weitere Vermietungseffekte zurückzuführen. Mit den Mitteln aus der Kapitalerhöhung wird Swiss Prime Site die Portfolioqualität weiter steigern. Nach den umfangreichen Verkäufen des Vorjahres hat Swiss Prime Site die Strategie, Entwicklungsprojekte durch Verkäufe von nicht ins Portfolio passenden Liegenschaften zu finanzieren (sogenanntes Capital Recycling resp. Upcycling), auf kleinerer Flamme fortgeführt und sechs Liegenschaften für insgesamt CHF 70 Mio. verkauft. Dies mit einem Gewinn von 4.1% über dem letzten ermittelten Schätzwert. Drei der sechs Verkäufe werden nach dem Bilanzstichtag vollzogen. Asset Management: Gewinnsprung durch Neuemissionen und Synergien Das Asset Management ist im ersten Halbjahr wiederum stark gewachsen. Insgesamt wurden für die verschiedenen Gefässe CHF 540 Mio. an Neuzeichnungen eingeworben. Ein Teil der Neugelder konnte bereits im ersten Halbjahr investiert werden. Die verwalteten Vermögen (AuM) sind damit auf insgesamt CHF 13.7 Mrd. [CHF 13.3 Mrd. zum Jahresende] gestiegen. Zudem wirkte sich die Übernahme des spezialisierten Asset Managers Fundamenta positiv aus. Insgesamt resultierte ein Umsatzsprung von rund 41% auf CHF 38 Mio. Der Anteil der wiederkehrenden Erträge blieb trotz der zahlreichen Transaktionen mit 72% [80% im Vorjahreszeitraum] hoch. Das EBITDA stieg dank Skaleneffekten aufgrund der Vollintegration von Fundamenta mit realisierten Synergien von rund CHF 4 Mio. im ersten Halbjahr 2025 um 64% auf CHF 23.9 Mio. [CHF 14.6 Mio.], was sich in einer deutlichen Steigerung der EBITDA-Marge auf 63% [54%] spiegelt. Operativer Gewinn stabil, FFO I pro Aktie nimmt weiter zu Der konsolidierte Betriebsgewinn (EBITDA) vor Neubewertungen und Verkäufen blieb trotz des Wegfalls der Mieteinnahmen im Zuge des Baubeginns für den Umbau des Gebäudes Jelmoli sowie weiteren neu gestarteten Umbauprojekten mit CHF 199.5 Mio. [CHF 201.3 Mio. im Vorjahr] nahezu konstant. Der direkte Immobilienaufwand reduzierte sich aufgrund des optimierten Portfolios und stringentem Kostenmanagement deutlich um 8%. Die totalen Zinsaufwände gingen zum ersten Mal seit der Zinswende von 2022 zurück. Sie lagen für das erste Halbjahr 2025 bei CHF 27.5 Mio. und so fast 17% unter Vorjahr. Der durchschnittliche Zinssatz lag mit 0.98% [Vorjahr 1.16%] seit längerem wieder unter der Schwelle von einem Prozent. Der Finanzaufwand beinhaltet neben den Zinskosten nicht zahlungswirksame Fair-Value-Anpassungen der letzten ausstehenden Wandelanleihe i.H.v. CHF 65 Mio., eine direkte Folge des signifikant höheren Aktienkurses zum Ende des Halbjahres. Insgesamt resultierte damit ein Ergebnis vor Neubewertungen und Verkäufen von CHF 156.3 Mio. [CHF 151.7 Mio.]. Das zahlungswirksame Ergebnis pro Aktie (FFO I, Funds From Operations) erhöhte sich um 3.4% auf CHF 2.10 [CHF 2.03], eine Kombination aus einem stabilen operativen Gewinnbeitrag bei tieferen Finanzierungskosten und Steuern. Die Steigerung des FFO pro Aktie konnte auch mit der höheren Anzahl Aktien aus der Kapitalerhöhung vom Februar 2025 erreicht werden. Kapitalerhöhung und stabile Finanzierungsstruktur Diese Kapitalerhöhung in Höhe von CHF 300 Mio. war trotz eines Emissionspreises mit Prämie von knapp 19% auf den inneren Wert mehrfach überzeichnet. Die Erträge sollen bis Ende des ersten Halbjahres 2026 in neue «Prime» Immobilien investiert werden. Erste Akquisitionen am prestigeträchtigen Place des Alpes, mitten in Genf, sowie ein Ankauf in Lausanne-West nach dem Bilanzstichtag wurden bereits umgesetzt. Die Kapitalerhöhung soll zum profitablen Wachstum eingesetzt werden und damit für alle Aktionäre wertsteigernd sein. Die Finanzierungsquote (Loan-to-Value, LTV) lag mit 38.4% etwa auf dem Niveau per Ende letzten Jahres. Das zinspflichtige Fremdkapital ohne Leasing lag zum Stichtag bei CHF 5.4 Mrd. [Vorjahr CHF 5.3 Mrd.]. Es setzt sich wie bisher aus breit diversifizierten Quellen am Bank- und Kapitalmarkt zusammen. Die Quote der unbesicherten Kredite erhöhte sich leicht auf 88.1% [87.8% per Jahresende 2024], da auslaufende Hypotheken mit Liquidität zurückgeführt und nicht refinanziert wurden. Die ungenutzten, vertraglich zugesicherten Finanzierungslinien betrugen zur Jahresmitte CHF 913 Mio. [CHF 1’054 Mio. zum Jahresende], was zusammen mit dem unbelasteten Vermögen eine sehr hohe operative wie finanzielle Flexibilität garantiert. Bestätigung des Ausblicks Für das Gesamtjahr 2025 geht das Management nach wie vor von einem Rückgang der Leerstandsquote auf unter 3.8% aus. Im «Asset Management» sollte sich die hohe Dynamik in der zweiten Jahreshälfte fortsetzen. Das Ziel, bei den Assets under Management zum Jahresende die Schwelle von CHF 14 Mrd. zu überschreiten, scheint angesichts des attraktiven Immobilienmarktes mehr als nur realistisch. Auf konsolidierter Ebene wird ein knapp stabiler Mietertrag prognostiziert, d.h. ein Grossteil der temporär wegfallenden Mieten (aus Jelmoli, weiteren Umbauten und Verkäufen) sollte kompensiert werden können. Auch mit den zusätzlichen Aktien aus der Kapitalerhöhung dürfte der FFO I pro Aktie am oberen Ende der prognostizierten Spanne von CHF 4.10 und 4.15 realisiert werden. AUSGEWÄHLTE KENNZAHLEN Für Rückfragen wenden Sie sich bitte an: Investor Relations, Florian Hauber Tel. +41 58 317 17 64, florian.hauber@sps.swiss Media Relations, Mara Ricci Tel. +41 58 317 17 42, mara.ricci@sps.swiss Weblinks: Pressemitteilung | Präsentation Ende der Adhoc-Mitteilung |

| Sprache: | Deutsch |

| Unternehmen: | Swiss Prime Site AG |

| Poststrasse 4a | |

| 6300 Zug | |

| Schweiz | |

| Telefon: | +41 (0)58 317 17 17 |

| E-Mail: | mladen.tomic@sps.swiss |

| Internet: | www.sps.swiss |

| ISIN: | CH0008038389 |

| Börsen: | SIX Swiss Exchange |

| EQS News ID: | 2186718 |

| Ende der Mitteilung | EQS News-Service |

| |