10-Tage-Regel: Steuerfalle droht Selbstständigen am Wochenende

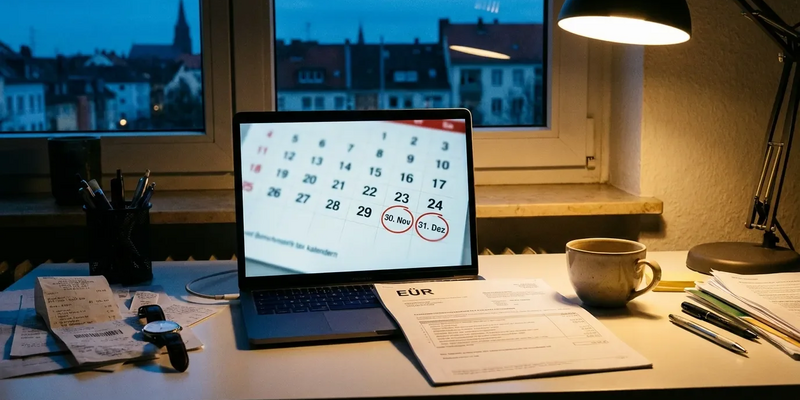

07.01.2026 - 16:01:12Eine Kalenderkonstellation macht den 10. Januar 2026 zur kritischen Deadline für Freiberufler und Kleinunternehmer. Wer seine Umsatzsteuer-Vorauszahlung falsch terminiert, riskiert eine höhere Steuerlast für 2025.

Die erste Woche des neuen Jahres bringt für Selbstständige in Deutschland eine heikle Frist mit sich. Die sogenannte 10-Tage-Regel (§ 11 EStG) erlaubt es, regelmäßige Zahlungen wie die Umsatzsteuer-Vorauszahlung noch bis zum 10. Januar des Folgejahres steuermindernd im abgelaufenen Jahr zu verbuchen. Für 2025 ist dieser Stichtag der 10. Januar 2026 – und der fällt auf einen Samstag. Diese scheinbar banale Tatsache hat gravierende steuerliche Konsequenzen.

Die Wochenend-Falle: Zahlung muss bis Freitag erfolgen

Das Problem liegt im Zusammenspiel von Fristen. Während die 10-Tage-Regel materiell am 10. Januar endet, verschiebt sich der rechtliche Fälligkeitstermin für die Dezember-Vorauszahlung wegen des Wochenendes auf den nächsten Werktag, den 12. Januar. Eine Zahlung an diesem Montag wäre zwar fristgerecht für das Finanzamt, fiele aber steuerlich bereits ins Jahr 2026.

„Hier lauert eine gefährliche Fehlinterpretation“, warnt ein Steuerexperte gegenüber NTG24. „Wer am 12. Januar überweist, vermeidet zwar Säumniszuschläge, verliert aber den Steuervorteil für 2025.“ Die Folge: Der Betriebsausgabenabzug rutscht in die Steuererklärung 2026. Für das abgelaufene Jahr 2025 bleibt die Zahlung unberücksichtigt, was den zu versteuernden Gewinn und damit die voraussichtliche Steuernachzahlung in die Höhe treiben kann.

Für alle, die ihre Vorauszahlung manuell überweisen, gilt daher: Die Buchung muss spätestens am Freitag, den 9. Januar 2026, initiiert werden. Nur so ist sichergestellt, dass der „wirtschaftliche Abfluss“ noch innerhalb der 10-Tage-Frist liegt. Auf Wochenend-Transfers sollte man sich nicht verlassen, trotz modernem Online-Banking.

Wer seine Umsatzsteuer-Vorauszahlung zeitlich optimal planen will, sollte jetzt handeln. Unser kostenloser PDF-Ratgeber erklärt praxisnah, wie Sie Voranmeldungen und Zahlungen richtig timen, welche Fristen Sie kennen müssen und wie Sie Liquiditätsfallen vermeiden — ideal für Selbstständige, Freiberufler und Kleinunternehmer. Jetzt kostenlosen Umsatzsteuer-Ratgeber sichern

SEPA-Lastschrift bietet sicheren Hafen

Anders sieht die Lage für jene aus, die dem Finanzamt ein SEPA-Lastschriftmandat erteilt haben. Hier greift eine rechtliche Fiktion: Die Zahlung gilt als pünktlich im Sinne der 10-Tage-Regel geleistet, wenn die Umsatzsteuer-Voranmeldung fristgerecht abgegeben wurde und das Konto ausreichend gedeckt ist.

Selbst wenn der Abbuchungsvorgang erst am 12. Januar oder später erfolgt, wird die Zahlung steuerlich dem Jahr 2025 zugerechnet. Dieser „sichere Hafen“ bietet Planungssicherheit. Das Mandat schützt jedoch nicht, wenn die Voranmeldung verspätet eingereicht wird oder das Konto nicht gedeckt ist.

Hohe Liquiditätswirkung für den Mittelstand

Die Dezember-Vorauszahlung fällt für viele kleine und mittlere Unternehmen (KMU) aufgrund von Weihnachtsgeschäften besonders hoch aus. Den Abzug noch in 2025 geltend zu machen, kann die steuerliche Bemessungsgrundlage glätten und die Liquidität schonen.

Wird der Abzug versehentlich in 2026 verbucht, bleibt der Steuervorteil zwar langfristig erhalten – er verschiebt sich nur um ein Jahr. Die unmittelbare Konsequenz ist jedoch eine höhere Einkommensteuer-Vorauszahlung für 2026, die die betriebliche Liquidität kurzfristig belasten kann.

Steuerberater raten zur Eile. Wer seine Voranmeldung für Dezember 2025 noch nicht abgegeben oder die Zahlung nicht veranlasst hat, sollte umgehend handeln. Die sicherste Lösung ist die Einrichtung eines SEPA-Mandats oder eine sofortige manuelle Überweisung bis spätestens Freitag.