So etwas hat es seit 1999 nicht mehr gegeben

So etwas hat es seit 1999 nicht mehr gegeben

von Sven Weisenhaus

Die großen Aktienindizes zeigen sich weiterhin äußerst stabil. Rücksetzer werden aktuell immer wieder von den Bullen gekontert, so dass sie sich meist nur als Gegenbewegungen auf vorherige Kursgewinne herausstellen. Von Korrekturen sind die Aktienindizes noch weit entfernt. Lediglich „unter der Oberfläche“ zeigen sich weiterhin Schwächen.

Auftragseingang erneut rückläufig

Angesichts der neuesten Konjunkturdaten ist dies nach wie vor erstaunlich. Denn gestern wurde für das verarbeitende Gewerbe in Deutschland erneut ein Minus beim Auftragseingang gemeldet. Die Bestellungen sanken demnach im April um 0,4 % zum Vormonat. Analysten hatten dagegen mit einem Anstieg um 3,0 % gerechnet, nachdem es im März zu einem Einbruch um 10,9 % gekommen war.

Auch beim Umsatz mussten die Industrie-Unternehmen Einbußen hinnehmen. Die Erlöse fielen im April (preis-, saison- und kalenderbereinigt) um 1,2 % niedriger aus als im Vormonat, nachdem für März bereits ein Rückgang von 2,2 % gemeldet worden war.

Dienstleistungsgewerbe der USA schwächelt

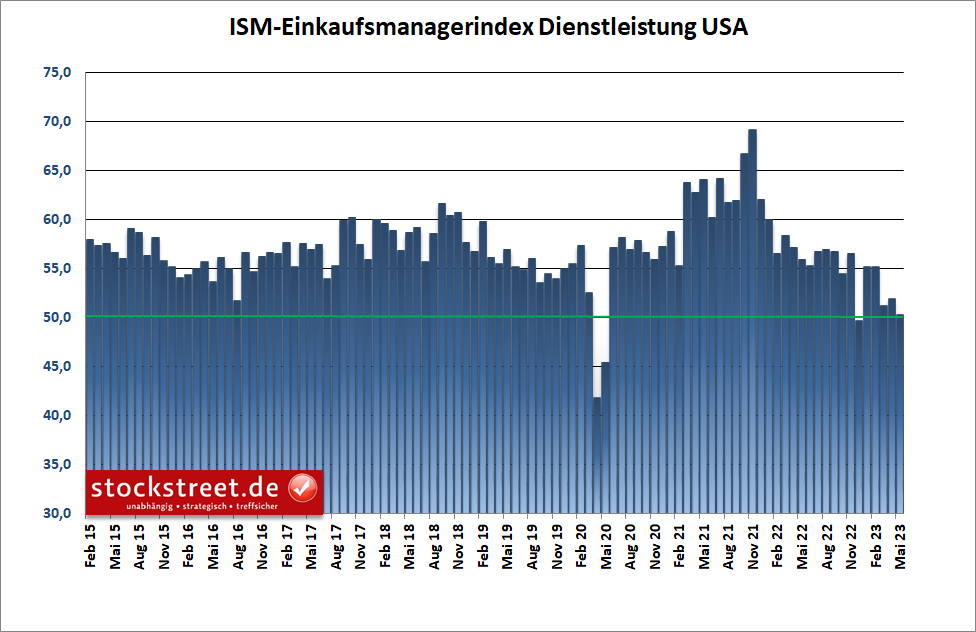

Immerhin läuft es ja im Dienstleistungssektor noch rund, könnte man nun sagen. Doch auch hierzu gab es jüngst schlechte Nachrichten. Vorgestern wurde in den USA der ISM-Index des Dienstleistungssektors veröffentlicht. Und dieser steht im Mai nur noch bei 50,3 Punkten, nach 51,9 im Vormonat. Damit konnte er sich nur noch knapp oberhalb der Schwelle von 50 halten, ab der Wachstum signalisiert wird. Die Konsensschätzung hatte eigentlich einen Anstieg auf 52,2 Zähler erwarten lassen.

Und wenn man sich die Tendenz dieses Frühindikators anschaut, dann erkennt man leicht, dass seit dem Hoch vom November 2021 ein Abwärtstrend vorliegt. Setzt sich dieser fort, haben wir es auch im Dienstleistungsbereich der USA bald mit Schrumpfung zu tun.

Und dann kann der Dienstleistungssektor die Schwäche der Industrie nicht mehr ausgleichen, wie er es bislang noch getan hat (siehe „Die Kluft zwischen Servicesektor und Industrie wird immer größer“). Die Wirtschaft der USA droht in diesem Fall in die längst erwartete und insbesondere durch die inverse Zinsstrukturkurse frühzeitig angezeigte Rezession zu rutschen. Fraglich ist, wie sich das mit den aktuellen Aufwärtstendenzen der Aktienindizes vereinbaren lässt.

Nasdaq 100 stürmt von einem Hoch zum nächsten

Erst vorgestern konnte der Nasdaq 100 wieder ein neues Hoch in seiner aktuellen Erholungsrallye erreichen. Mit dieser hat er in den vergangenen 28 Handelstagen mehr als 15 % zugelegt.

Von Mitte März bis Anfang April legte der Technologieindex bereits eine Rally von fast 13 % binnen 16 Handelstagen und vom Jahresstart bis Anfang Februar eine Kursexplosion von mehr als 20 % binnen 24 Handelstagen auf das Börsenparkett.

Die Übertreibung erinnert an Ende 2021

Ich weiß nicht, wie es Ihnen geht, aber mir gehen diese Anstiege deutlich zu schnell, vor allem in Summe. Denn mit dem Kursplus von einem Drittel seit Jahresanfang führen sie deutlich zu weit. Schließlich notiert der Nasdaq 100 von seinem Rekordhoch, das er Ende 2021 erreicht hatte, inzwischen nur noch mit etwas mehr als 12 % im Minus.

Das ist äußerst bedenklich, da der Index das Rekordhoch nur im Rahmen einer massiven Übertreibung erreichen konnte. Diese wurde von der massiven Liquiditätsflut der Notenbanken getrieben. Doch aktuell ist das Gegenteil der Fall: Die Notenbanken entziehen den Märkten Liquidität und sorgen mit massiven Leitzinserhöhungen dafür, dass die Wirtschaft abgebremst wird.

Ich kann mir daher beim besten Willen nicht vorstellen, dass die aktuelle Kurserholung ein nachhaltiger Aufwärtstrend ist. Stattdessen sehe ich eine erneute Übertreibung, auch vor dem Hintergrund, dass sich der Index sehr weit von seinem 100-Tage-Durchschnitt entfernt hat (blau im Chart oben). Noch weiter entfernt von diesem Durchschnitt war er zuletzt nur in den Aufholjagden nach der Finanzkrise (2009) und dem Corona-Crash (2020). Der Rückgang von 2022 hatte aber nicht die „Qualität“ dieser beiden Kurseinbrüche.

So dominieren 5 Unternehmen den Aktienmarkt

Und wie Torsten Ewert und ich schon wiederholt geschrieben haben, wird diese Übertreibung wieder nur von einigen wenigen Werten angetrieben, wie schon Ende 2021. Morningstar berichtet, dass es so etwas sogar seit 1999 nicht mehr gab, also zu Zeiten der Dotcom-Blase. Das Analyse-Haus bezieht sich dabei auf die Analysten von Jefferies:

Diese hätten bereits am 18. Mai berichtet, dass die 5 größten Unternehmen des S&P 500 – Apple, Microsoft, NVIDIA, Alphabet und Amazon – für 78 % seines Anstiegs in diesem Jahr verantwortlich seien (Ende April lag dieser Beitrag bei 60 %). Denn die 5 Unternehmen hätten seit Jahresbeginn um 42 % an Marktgewicht zugelegt, gegenüber 9 % beim Index und mageren 2,3 % bei den übrigen Unternehmen, die den S&P 500 bilden.

Was es dabei konkret seit 1999 nicht mehr gegeben habe, sei die Tatsache, dass nur 29 % der Aktien aus dem S&P 500 den Index schlagen konnten, so die Analysten von Jefferies. Sie sehen darin ein klares Anzeichen dafür, dass die Anleger aufgrund des Risikos einer Rezession grundsätzlich längst vorsichtig sind.

Dies zeige sich auch bei der Betrachtung der Kurs-Gewinn-Verhältnisse (KGV). Das durchschnittliche KGV der Mega-Caps weise einen Aufschlag von 73 % gegenüber dem breiteren Markt auf, während die übrigen Titel im Index mit einem durchschnittlichen Abschlag von 7 % gehandelt würden.

Die Rezession wird am Aktienmarkt längst eingepreist

Man kann also recht klar sagen, dass die (drohende) Rezession am Aktienmarkt längst eingepreist wird. Die derweil starke Performance der großen Tech-Werte kann damit begründet werden, dass Anleger sie als eine Art „sichere Häfen“ nutzen, weil diese großen Unternehmen mit ihren global ausgerichteten Geschäftsmodellen selbst in einer schweren Rezession sicherlich keine Pleitekandidaten sind.

Ob das eine sinnvolle Anlage-Strategie ist, wird sich zeigen. Ich habe da so meine Zweifel. Denn auch bei diesen Aktien erwarte ich über kurz oder lang eine Korrektur. Die Strategie geht deshalb nur auf, wenn man die Aktien längerfristig hält, also bis sie nach einer möglichen Korrektur zumindest wieder den Einstiegskurs erreicht haben.

Auch Aktien von Apple und Meta können korrigieren

Die Kursentwicklung von Apple zeigt allerdings, dass man darauf selbst bei den Top-Performern der Börse durchaus mal 1,5 Jahre warten muss.

Denn Anfang 2022 war auch Apple nach einem irren Kursanstieg in eine größere Korrektur gegangen. Dabei verlor die Aktie bis zu einem Drittel an Wert. Auch Apple war also in dieser Zeit nicht gerade ein besonders sicherer Hafen. Und erst vorgestern, also 1,5 Jahre nach Beginn der Korrektur, wurde das damalige Hoch wieder erreicht. Ich bin daher sehr gespannt, ob sich bald Ahnliches beobachten lässt, wenn die Aktie zum Beispiel im aktuellen Anlauf am Hoch von Anfang 2022 scheitert.

Und ich kann sehr gut nachvollziehen, dass Manfred Ries vorgestern beim Börsenbrief „Optionsscheine-Expert-Trader“ bei einem Long-Trade auf die Facebook-Mutter Meta Platforms einen Teil-Gewinn von +113 % realisiert hat. Denn ein solcher prozentualer Gewinn ist nur möglich, wenn eine Aktie stark gestiegen ist, selbst mit einem gehebelten Optionsschein. Und die Aktie von Meta Platforms ist sehr stark gestiegen – seit ihrem Korrekturtief von Ende Oktober 2022 um 212,83 %.

Zuvor war die Aktie von ihrem Rekordhoch, das Ende August 2021 markiert wurde, um sagenhafte 77 % eingebrochen. Und selbst jetzt, nach einer knappen Kursverdreifachung, notiert sie noch 28,3 % im Minus.

Ich würde also definitiv nicht darauf setzen, dass mein Geld gegen Kursverluste geschützt ist, wenn ich im Hinblick auf die (drohende) Rezession in die großen Technologieaktien als vermeintlich sichere Häfen investiere.

Und wenn diese Aktien erneut in eine Korrektur gehen, werden Aktienindizes wie der Nasdaq 100, der S&P 500 und wahrscheinlich auch der DAX das Schicksal erleiden, welches sich derzeit bei den Nebenwerten bereits beobachten lässt (siehe „Ein Perspektivwechsel: Das andere Bild des Aktienmarktes“). Womöglich werden Letztere dann wieder besser abschneiden.

Ich wünsche jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)