Arbeitsmarkt und Inflation: Waren die US-Daten positiv oder negativ?

Arbeitsmarkt und Inflation: Waren die US-Daten positiv oder negativ?

von Sven Weisenhaus

Gestern stand mit den US-Inflationsdaten das Daten-Highlight dieser Woche an. Denn nach wie vor gilt die Preisentwicklung als richtungsweisend für die Geldpolitik der Notenbank, die wiederum viel Einfluss auf die Börsenkurse hat. Da die Federal Reserve (Fed) aber erst in der vergangenen Woche über den Leitzins beschlossen hat, waren die gestrigen Daten eigentlich nicht sonderlich entscheidend. Und das gilt auch für die US-Arbeitsmarktdaten, die am vergangenen Freitag veröffentlicht wurden.

Dementsprechend waren die Kursreaktionen am Freitag auch relativ moderat ausgefallen. Zwar kam es zu einem recht ordentlichen Kursanstieg am Aktienmarkt, doch ein neuer Trend wurde damit nicht etabliert. Stattdessen blieben die Notierungen trotz der Kursgewinne innerhalb der Handelsspannen der vorangegangenen Tage.

Der Grund für die letztlich nur kurze Kauflaune der Bullen lag wohl auch darin, dass man die Arbeitsmarktdaten sowohl positiv als auch negativ interpretieren konnte, je nachdem, zu welchem Lager man sich zählt. Denn es gibt weiterhin sowohl Anleger, die sich über positive Wirtschaftsdaten freuen, als auch Anleger, die sich vor höheren Leitzinsen fürchten.

Arbeitslosenquote fällt, Löhne steigen

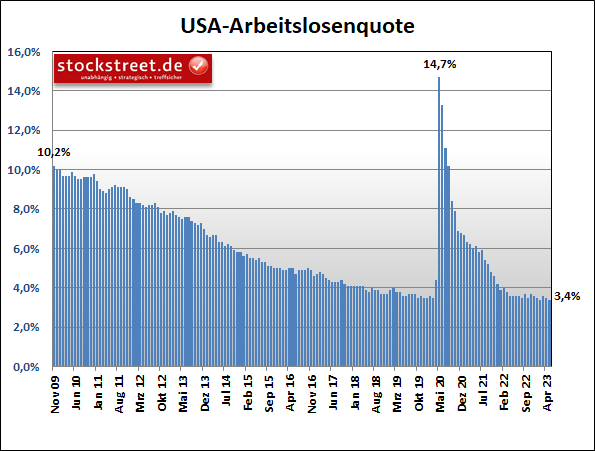

Und eine US-Arbeitslosenquote, die im April, statt auf 3,6 % leicht zu steigen, wieder auf 3,4 % und somit das zyklische Tief vom Jahresanfang gefallen ist (niedrigster Stand seit 1969), deutet sowohl auf eine florierende US-Wirtschaft als auch auf steigende Leitzinsen hin.

Denn ein starker Arbeitsmarkt spricht für eine hohe Konsumnachfrage und steigende Löhne und somit anhaltenden Inflationsdruck. Passend dazu sind die durchschnittlichen Stundenlöhne im April mit +0,5 % zum Vormonat deutlich stärker gestiegen als im Vormonat und erwartet (jeweils +0,3 %).

Und daher muss die Wirtschaft stärker abgebremst werden, um die Inflation weiter zu bekämpfen.

Weitere Leitzinsanhebungen möglich

Daher verwundert es auch nicht, dass der Chef des Notenbankbezirks New York, John Williams, vorgestern darauf hinwies, dass ein weiter steigender Leitzins noch nicht vom Tisch ist. „Wir haben nicht gesagt, dass wir fertig sind“, so Williams. Falls eine weitere geldpolitische Straffung angebracht sein sollte, werde die Notenbank dies tun.

Allerdings betonte der Währungshüter auch, dass verschärfte Kreditbedingungen der Notenbank in die Hände spielten. Diese könnten die Wirtschaft ebenfalls bremsen und damit der Fed Arbeit an der Zinsfront abnehmen. Das hatte Fed-Chef Jerome Powell bereits auf der Pressekonferenz nach dem jüngsten Zinsentscheid gesagt.

Eine Umfrage der US-Notenbank hat ergeben, dass Banken in den USA in den ersten Monaten des Jahres die Anforderungen für die Vergabe von Darlehen verschärft haben. Zudem schwächte sich die Nachfrage nach Krediten in der Wirtschaft und bei den Verbrauchern ab. Dies signalisiert, dass die Leitzinsanhebungen der Fed ihre Wirkung entfalten.

Droht in den USA eine Kreditklemme?

Und wer sich über positive Wirtschaftsdaten freut, der müsste diese Nachrichten eigentlich mit Sorge zur Kenntnis nehmen. Zumal sich bereits kurz vor Veröffentlichung der Umfrage der Chef des Fed-Notenbankbezirks Chicago, Austan Goolsbee, sogar besorgt wegen einer möglichen Kreditklemme gezeigt hatte. Es liege etwas in der Luft, meinte er.

Bei einer Kreditklemme reichen Banken ihre Liquidität nicht weiter, selbst wenn sie von der Notenbank ausreichend damit versorgt werden, weil sie diese selbst für die Aufrechterhaltung ihrer Zahlungsfähigkeit benötigen. Das kann zu einem konjunkturellen Einbruch führen, weil den Unternehmen von den Banken geliehenes Geld für Investitionen fehlt. Und ich erinnere in diesem Zusammenhang an das jüngste Bankenbeben in den USA.

US-Inflationsdaten leicht besser als erwartet

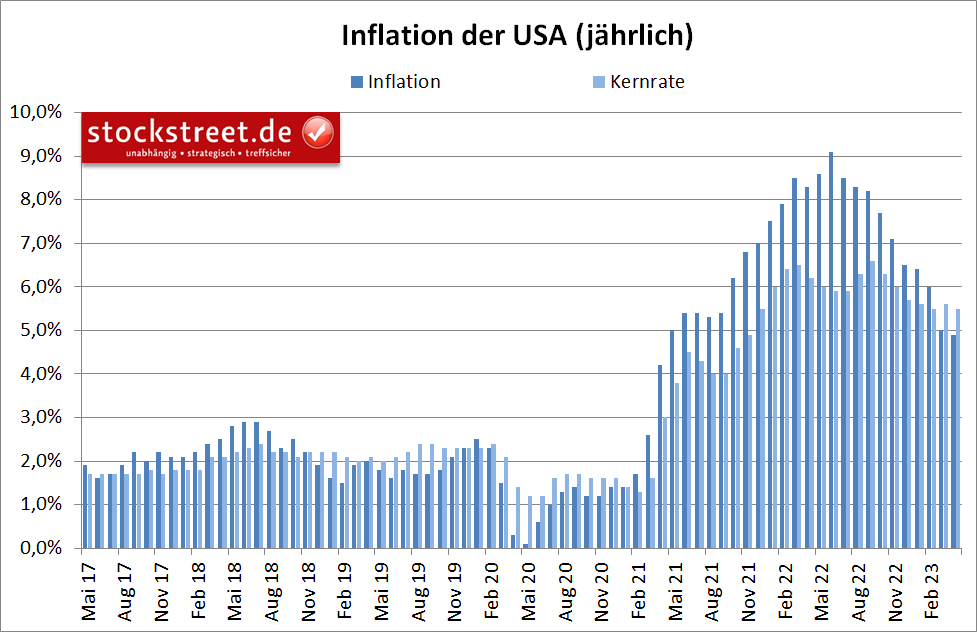

Aber diese Sorgen wurden gestern durch die US-Inflationsdaten zunächst beiseite gewischt. Denn sie fielen leicht besser aus als erwartet. Die Verbraucherpreise kletterten im April „nur noch“ um 4,9 % zum Vorjahr, statt mit der erwarteten Rate von unveränderten 5,0 %. Zudem ging die Kernrate wie erwartet von 5,6 % auf 5,5 % zurück.

Allerdings stiegen die Preise im Vergleich zum Vormonat mit +0,4 % wieder deutlich stärker als die 0,1 % vom März. Das wurde zwar so erwartet, von einer besonders starken Abschwächung des Preisdrucks kann aber nicht die Rede sein.

Die Kernrate gibt kaum noch nach

Ich erinnere in diesem Zusammenhang an meine Warnung, die ich bereits am 13. Januar erstmals ausgesprochen habe, wonach das Tempo beim Rückgang der Inflation abnehmen wird. „Die Inflation von über 9 % auf 6,5 % oder gar bald unter 5 % zu bekommen, ist [..] ein Leichtes. Schwieriger wird es, die Kernrate, bei der die schwankenden Energiepreise nur indirekt eine Rolle spielen, auf das Ziel der Notenbanken von 2 % zurückzubekommen. Das könnte deutlich länger dauern als der Rückgang der Inflation von 10 % auf 5 %“, schrieb ich damals.

Genau das zeichnet sich in den USA seitdem ab. Schon im Januar lag die Kerninflation bei „nur noch“ 5,6 %, nach dem Hoch von 6,6 % im September. Seitdem hat sie in drei Monaten nur um 0,1 Prozentpunkte nachgegeben. Und sie liegt jetzt immer noch meilenweit oberhalb des Fed-Ziels von 2 %.

Sicherlich werden sich die Währungshüter dennoch im Juni auf eine Zinspause verständigen können, um die Wirkung der bisherigen Zinserhöhungen und die Entwicklung bei der Kreditvergabe abzuwarten und zu beobachten. Solange sich eine Kreditklemme nicht manifestiert, ist an Zinssenkungen jedenfalls nicht zu denken. Und wenn sich die Lage am Kreditmarkt nicht verschärft und das Tempo beim Nachlassen der Inflation nicht zunimmt, könnte nach der Zinspause eine weitere Erhöhung ins Haus stehen.

Kauflaune der Bullen flüchtig

Daher kann ich es sehr gut nachvollziehen, dass die Kauflaune der Bullen auch gestern nur kurz anhielt, sogar deutlich kürzer als am Freitag. Denn anfängliche Kursgewinne wurden kurz nach Beginn des offiziellen Handels an der Wall Street vollständig abgegeben. Dow Jones und S&P 500 sind sogar ins Minus gedreht.

Charttechnisch hat sich aber auch dadurch wenig getan. Und so müssen wir auf neue Impulse wohl leider noch etwas warten. Wobei diese beim Dow Jones durchaus abwärts gerichtet sein könnten. Denn nach dem 5-gliedrigen Anstieg (grün im folgenden Chart) und einer ersten Abwärtswelle (a) sieht es nun nach einer kleinen Kurserholung aus (Welle b), auf die eine zweite Abwärtswelle (c) folgt.

Dann hätten wir es aus Sicht der Elliott-Wellen-Theorie ganz klassisch nach einer 5-gliedrigen Aufwärtsbewegung mit einer ABC-Korrektur zu tun.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)