So gehen Kurs- und Wirtschaftsentwicklung wieder Hand in Hand

Noch vor wenigen Tagen waren die Befürchtungen groß, dass sich auch die US-Wirtschaft der globalen Abschwächung des Wachstums nicht entziehen kann. Die US-Notenbank Federal Reserve (Fed) sah sich angesichts der Risiken sogar genötigt, den Leitzins dreimal in Folge zu senken, um eine mögliche ausgeprägtere Wachstumsdelle zu verhindern.

Anleger sehen das Positive in den aktuellen Entwicklungen

Die Anleger ignorierten allerdings die Risiken und sahen lediglich das Positive in den Entwicklungen. So bedeuten die Zinssenkungen der Fed schließlich billigere Liquidität, die in die Wirtschaft und die Märkte fließt. Zudem wurde im Trennungsverfahren Großbritanniens von der EU ein No-Deal-Brexit immer unwahrscheinlicher und im US-chinesischen Handelsstreit eine Einigung immer wahrscheinlicher.

Risiken werden ausgeblendet

Das Negative wurde derweil völlig ausgeblendet. So musste die Fed die Zinsen nur deshalb senken, weil die Risiken für die US-Wirtschaft zunahmen und das Wachstumstempo abnahm. Zudem deuteten Frühindikatoren an, dass sich diese Tendenz sogar zu beschleunigen drohte. Daneben ist der Ausgang des Brexits angesichts anstehender Neuwahlen inzwischen wieder völlig offen. Und vor dem Hintergrund, dass es bei dem Handelsstreit zwischen den USA und China bereits viele Kehrtwendungen gab, ist eben auch hier noch nichts in trockenen Tüchern.

Aktienmärkte folgen dem Prinzip Hoffnung

Die Kursanstiege an den Aktienmärkten sind daher derzeit überwiegend eine Spekulation darauf, dass am Ende alles gut wird und sich das Wachstumstempo der globalen Wirtschaft wieder beschleunigt. Dies führt ohne Rücksicht auf Verluste zu immer weiter steigenden Aktienkursen - dem Anlagenotstand sei Dank.

Ermutigende Konjunkturdaten

Allerdings waren die jüngsten Wirtschaftsdaten auch durchaus ermutigend. Gemessen an den harten makroökonomischen Daten kann von einer sich verstärkenden Beeinträchtigung der US-Wirtschaft nicht die Rede sein - siehe das BIP-Wachstum der US-Wirtschaft um 3. Quartal 2019. Zudem sorgte, wie Torsten Ewert vorgestern bereits berichtete, am Freitag der US-Arbeitsmarktbericht für eine bullishe Stimmung. Und der Einkaufsmanagerindex vom Institute for Supply Management (ISM) deutet laut ISM ein gesamtwirtschaftliches Wachstum von immerhin noch 1,6 % an.

Aber vielleicht ist sogar noch mehr drin. Denn der Einkaufsmanagerindex von IHS Markit widerspricht dem Umfrageergebnis vom ISM. Der IHS Markit US Manufacturing PMI legte nämlich im Oktober von 51,1 auf 51,3 Punkte zu. Und im Gegensatz zum ISM-Index notiert er damit nicht nur oberhalb der Wachstumsschwelle von 50 Punkten, sondern er erreichte sogar den höchsten Wert seit April.

Dabei passen die Detaildaten zur Personalentwicklung von IHS Markit bestens zum aktuell starken Arbeitsmarktbericht. Denn laut dem Umfrageergebnis von IHS Markit ist die Nachfrage nach Personal solide. Und sowohl bei der Produktion als auch beim Auftragseingang stiegen die Detaildaten auf ein Halbjahreshoch. Die Auftragseingänge im verarbeitenden Gewerbe nahmen sogar bereits den fünften Monat in Folge zu, was auch für die Zukunft Optimismus versprüht.

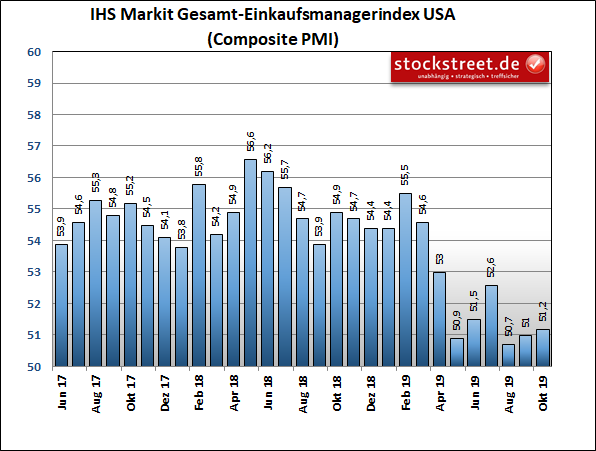

Nun könnte man noch argumentieren, dass das verarbeitende Gewerbe der USA, welches von diesen Einkaufsmanagerdaten repräsentiert wird, lediglich etwas mehr als 10 % der US-Wirtschaft ausmacht. Torsten Ewert sprach in diesem Zusammenhang gestern von einer „relativ geringen Bedeutung der Industrie für die US-Wirtschaft“. Doch auch der IHS Markit Flash US Composite PMI, der die Gesamtwirtschaft der USA widerspiegelt, deutetet mit dem Umfrageergebnis für Oktober auf einen Anstieg der Geschäftstätigkeit hin, wenn auch nur moderat. Der Index notiert im Oktober bei 51,2 Punkten, nach 51,0 im September.

Und damit erscheint ein Wachstum der US-Wirtschaft von 1,6 % (siehe oben) im 4. Quartal 2019 durchaus realistisch. Die aktuellen Konjunkturdaten können daher definitiv als Grund für steigende Aktienkurse herangezogen werden. Und sie sind auch durchaus als Grundlage für eine Jahresendrally zu sehen, wie es Torsten Ewert gestern schon angedeutet hat.

Steigende Aktienkurse bis Jahresende?

Ich glaube allerdings nicht, dass die Aktienmärkte ihren aktuellen Kursanstieg nun einfach bis Ende des Jahres fortschreiben können. Denn die Aktienmärkte haben schon viel Positives vorweggenommen. Schließlich legen die Aktienmärkte bereits seit Ende 2018 zu, obwohl sich die Wirtschaftsdaten bis vor kurzem noch auf einem absteigenden Ast befanden.

Der Aktienmarkt ist zwar ein Frühindikator, weshalb er eine wirtschaftliche Besserung vorwegnehmen sollte, doch mit dem Kursanstieg seit Ende 2018 ist ein elf- oder zehnmonatiger Vorlauf eher ungewöhnlich. Schließlich weisen die Einkaufsmanagerdaten, die ebenfalls als Frühindikatoren gelten, erst jetzt auf eine Stabilisierung hin. Und normalerweise laufen die Aktienkurse mit den Einkaufsmanagerdaten deutlich weniger zeitverzögert Hand in Hand.

War der Kurseinbruch Ende 2018 lediglich eine Übertreibung?

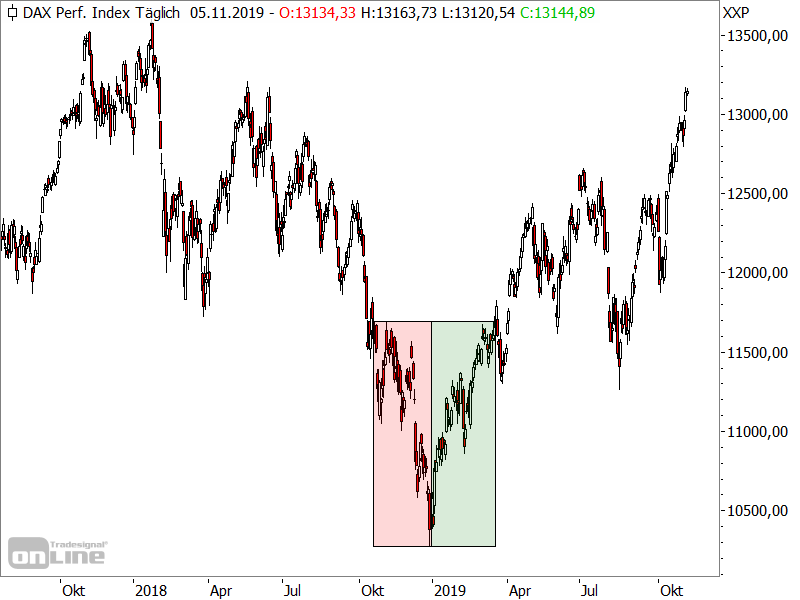

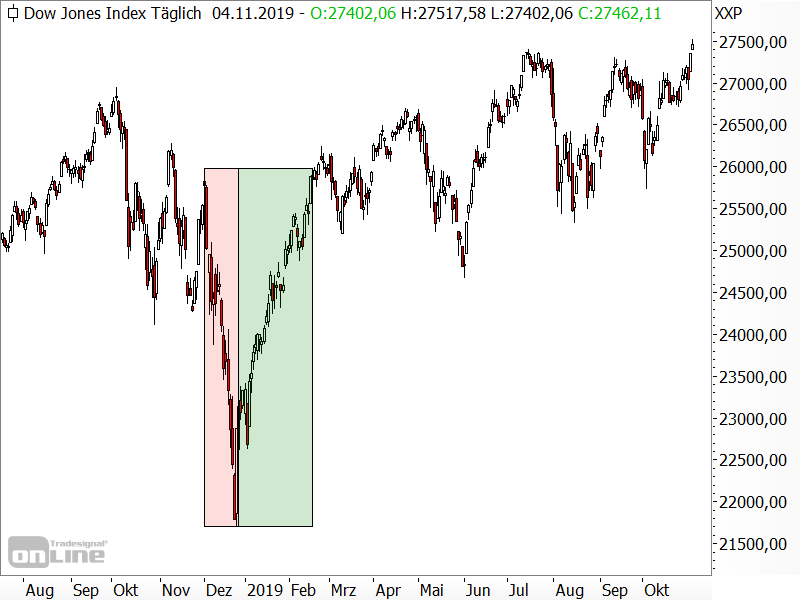

Es gibt aber für diese Diskrepanz eine mögliche Erklärung. So könnten die Kurseinbrüche an den Aktienmärkten Ende 2018 einfach eine Übertreibung gewesen sein (siehe rotes Rechteck im folgenden DAX-Chart), die Anfang 2019 schlicht wieder aufgeholt wurde (grünes Rechteck).

Würde man diese Übertreibung eliminieren…

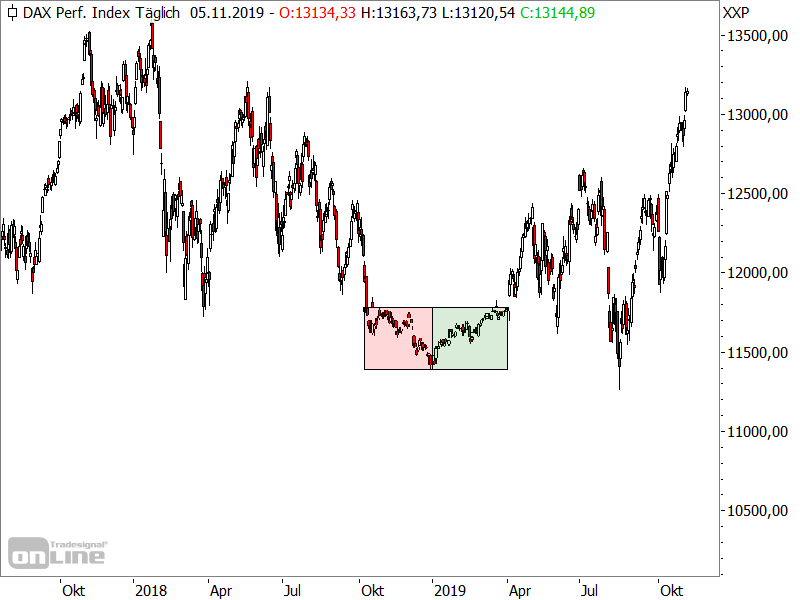

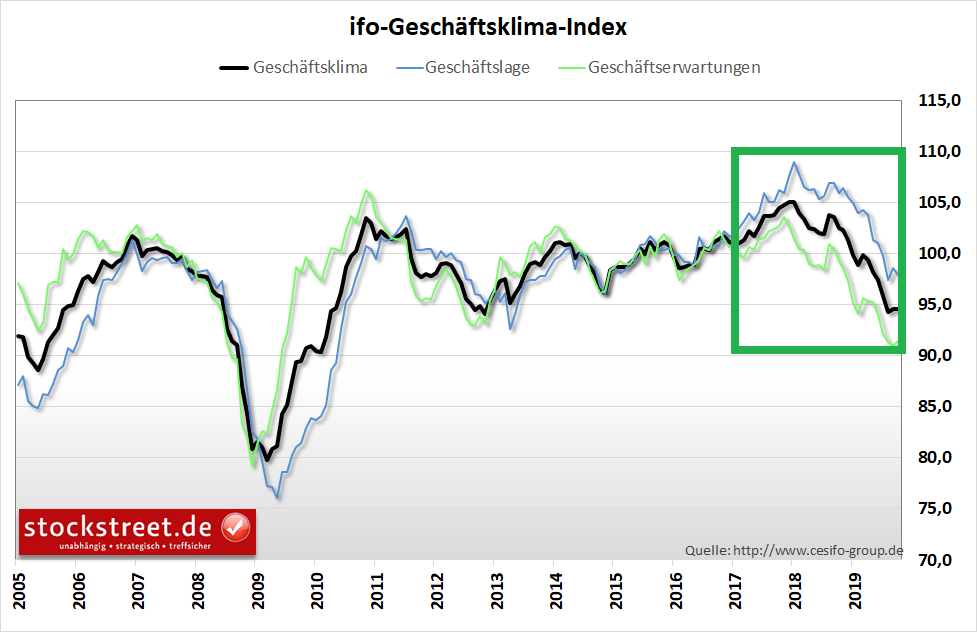

… dann würde der Kursverlauf, hier des DAX, auch besser zu den Umfrageergebnissen der Forschungsinstitute passen, zum Beispiel zum ifo Geschäftsklimaindex (siehe grünes Rechteck in der folgenden Grafik)…

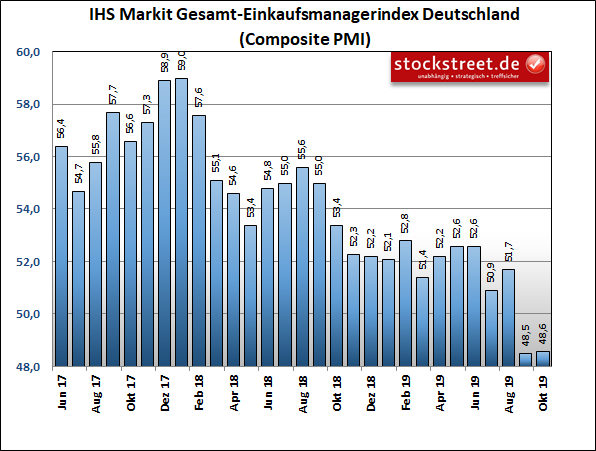

… oder auch zum entsprechenden Einkaufsmanagerindex:

Sowohl am Aktienmarkt als auch in den Stimmungsindikatoren folgte auf einen ersten Rückgang im Frühjahr 2018 eine Erholung. Bis zum Jahreswechsel 2018/2019 ging es aber weiter abwärts. Im Frühjahr 2019 kam es erneut zu einer Erholung, auf die im September 2019 (ohne die Übertreibung des DAX von Ende 2018) wieder neue Tiefs folgten. Und nun nimmt der DAX seit dem Tief von Mitte August eine wirtschaftliche Erholung vorweg. Das wäre bei dieser Betrachtung ein typischer Vorlauf für die Aktienmärkte.

Unbegründeter Kurseinbruch der US-Indizes

Gleiches gilt für die USA. Hier ist die Übertreibung des Aktienmarktes sogar noch deutlicher. Denn während es in den US-Indizes Ende 2018 zu dramatischen Kursverlusten kam…

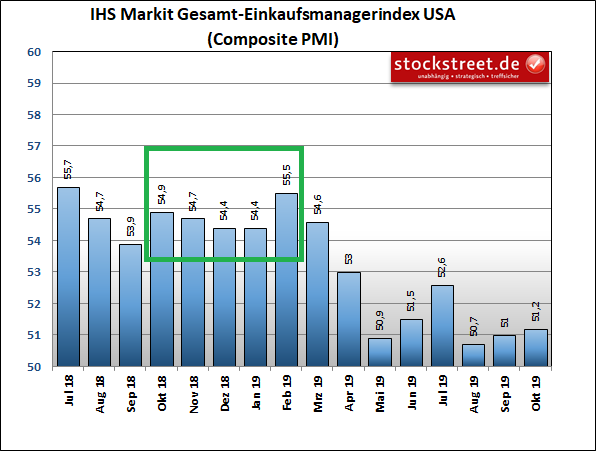

… gab der Einkaufsmanagerindex für die US-Wirtschaft (siehe folgende Grafik) im November und Dezember nur sehr moderat nach und tendierte eher stabil seitwärts (grünes Rechteck):

Erst ab April zeigte dieser Frühindikator deutliche Schwäche, die sich auch im Dow Jones zeigte (siehe rotes Rechteck im folgenden Chart). Nimmt man also auch im Dow Jones den Kurseinbruch von Ende 2018 und die anschließende Erholung Anfang 2019 weg (roter und grüner Bereich), deckt sich auch hier der Kursverlauf wieder deutlich besser mit dem Umfrageergebnis der Unternehmensmanager.

Dass sich der Dow Jones trotz des Rückgang des Einkaufsmanagerindex seit dem Sommer weiter so stark zeigt, ist wohl auch den Zinssenkungen der US-Notenbank zu verdanken. Damit sich die aktuellen Kursgewinne der Aktienindizes in einigen Monaten aber auch weiterhin ähnlich plausibel begründen lassen, müsste nun der Abschwung in der Industrie ein Ende finden und die Frühindikatoren, wie die Einkaufsmanagerindizes und der ifo-Index, nach oben drehen. Doch dazu sind wohl echte Einigungen im Handelsstreit nötig. Sollte es diese nicht geben, könnte es auch sehr schnell wieder deutlich abwärts gehen mit den Aktienkursen, da sich dann die aktuellen Spekulationen in Luft auflösen würden.

Fazit

Betrachtet man die Kursanstiege der Aktienmärkte seit Ende 2018, dann erscheinen diese im Hinblick auf die Konjunkturdaten völlig übertrieben. Betrachtet man allerdings die Kursverluste von Ende 2018 als Übertreibung, erhält man ein deutlich harmonischeres Bild zwischen Kurs- und Wirtschaftsverlauf.

Dennoch steckt in den jüngsten Kursgewinnen (seit Mitte August oder Anfang Oktober) eine gute Portion Spekulation, getrieben von der Liquidität der Notenbanken und der Hoffnung auf ein Ende der Handelsstreitigkeiten. Die fundamentale Bewertung der Märkte ist dadurch insbesondere in den USA relativ hoch. Und daher sehe ich das weitere Kurspotential weiterhin als begrenzt an, vor allem in den USA. Diese Skepsis ist nach wie vor auch angebracht, weil sich die zuletzt positiven Signale im Handelskonflikt schnell in Luft auflösen können. Denn diese waren auch ein wesentlicher Treiber für den jüngst gestiegenen Optimismus unter den Unternehmensmanagern.

Man sollte allerdings derzeit den bullishen Signalen folgen. Nach den Ausbrüchen der US-Indizes auf neue Allzeithochs ist von Short-Positionen Abstand zu nehmen. An bestehenden Long-Positionen kann man derweil natürlich wunderbar festhalten. Aussteigen kann man aus diesen, wenn sich die bullishen Ausbrüche in den US-Indizes als Fehlsignale entpuppen.

Sollten sich aber die Entspannungssignale im Handelsstreit als nachhaltig herausstellen und auch im Euroraum die wirtschaftliche Stabilisierung anhalten, sich hier sogar eine Belebung abzeichnen, würde ich auch vermehrt neue Long-Positionen wagen – diese aber weniger am US-Aktienmarkt, sondern mehr im Euroraum. Denn hier besteht das größere Aufholpotential.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)