Eine gefährliche Zweiteilung der Märkte

Das Coronavirus bleibt das beherrschende Thema an den Börsen. Und in diesem Zusammenhang kann ich zur gestrigen Analyse des Ölmarktes bzw. der Ölpreise noch eine aktuelle Meldung nachreichen:

Wie aus dem gestern veröffentlichten Monatsbericht der Organisation erdölexportierender Länder (OPEC) hervorgeht, wurde die Prognose zur Öl-Nachfrage wegen der Virus-Ausbreitung gekappt. In den Monaten Januar bis März rechnet die OPEC nun mit einer weltweiten Nachfrage von 99,51 Millionen Barrel pro Tag, nach bisher 99,95 Millionen Barrel. Oder in anderen Zahlen ausgedrückt: Im 1. Quartal 2020 dürfte die Nachfrage um durchschnittlich 440.000 Barrel pro Tag niedriger ausfallen als bislang prognostiziert. Des Weiteren geht die OPEC davon aus, dass auf dem Weltmarkt im 2. Quartal 2020 ein Überangebot von 570.000 Barrel pro Tag herrschen werde. Dennoch konnten die Ölpreise gestern deutlich zulegen – wohl in Erwartung, dass die OPEC nun energischer in den Markt eingreifen könnte.

Traue keiner Statistik

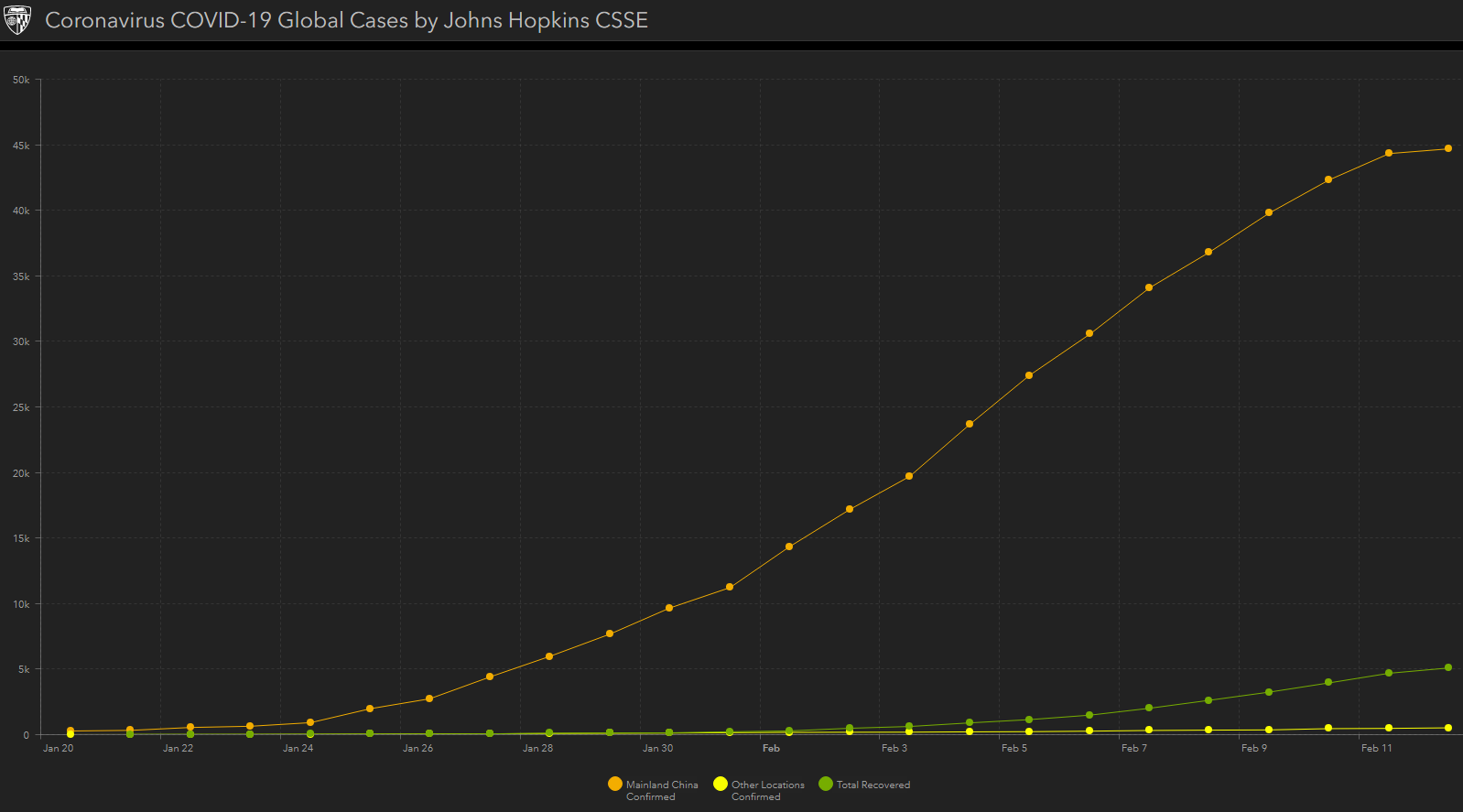

Einige Marktbeobachter, Kommentatoren und Experten begründen die Kursgewinne an den Aktienmärkten wieder einmal mit vermeintlich positiven Nachrichten in Sachen Coronavirus. So soll die Rate der Neuinfektionen abgenommen haben, wie auch die folgende Grafik der Johns Hopkins University zeigt. Daher geht man davon aus, dass das Schlimmste überstanden ist und die Aktienmärkte entsprechend zulegen können.

Doch wieder einmal ist diese Begründung nicht plausibel. Nicht nur, dass man überhaupt keinen Gleichlauf zwischen der Entwicklung der Aktienkurse und der Anzahl der Neuinfektionen sehen kann, sondern China führt inzwischen auch nur noch Personen in der Statistik, nach einer Infektion mit dem Virus die typischen Symptome zeigen. Die tatsächliche Zahl der Neuinfektionen dürfte daher deutlich höher liegen als die aktuell ausgewiesene, da etliche Patienten zwar infiziert sind, aber keine oder nur geringe Symptome aufweisen. – Es ist sehr bedauerlich, dass man leichtfertig verbreitete Informationen inzwischen immer öfter hinterfragen muss, und das leider auch bei eigentlich seriösen Quellen.

Virus-Ausbreitung verschärft den Anlagenotstand

Was die Aktienmärkte aktuell tatsächlich weiter nach oben treibt, ist schlicht der längst bekannte, aber immer noch bestehende Anlagenotstand, der in eine immer größere Übertreibung führt. Und dieser Anlagenotstand hat sich jüngst erneut verschärft, weil die Renditen am Anleihemarkt wieder gesunken sind.

Dafür kann man das Coronavirus verantwortlich machen. Denn offenbar gehen die Anleger davon aus, dass sich die Ausbreitung des Virus zunehmend negativ auf die Wirtschaft auswirkt und die Notenbanken daher bald wieder gezwungen sind einzugreifen. Per September dieses Jahres ist inzwischen eine Senkung des Leitzinsbandes der US-Notenbank um 25 Basispunkte auf 1,25 % - 1,50 % eingepreist.

Und somit ist nicht die sinkende Rate an Neuinfektionen für die neuen Allzeithochs an den Aktienmärkten verantwortlich, sondern die Tatsache, dass es zwar einerseits weiterhin Neuinfektionen gibt und die Maßnahmen zur Eindämmung der Epidemie auf die Wirtschaftsaktivität der betroffenen Regionen und Unternehmen lastet, die Anleger aber andererseits deshalb auf billige Liquidität der Notenbanken zur Bekämpfung der wirtschaftlichen Folgen der Viruspandemie setzen.

Eine gefährliche Zweiteilung der Märkte

Dabei beobachte ich eine gewisse Zweiteilung am Aktienmarkt. Insbesondere Werte, die sowieso schon fundamental überteuert und charttechnisch überkauft sind, können immer weiter zulegen. Dagegen dümpeln Aktien, die noch „unentdeckt“ geblieben sind, einfach vor sich hin oder werden nur in moderatem Tempo mit der Masse nach oben gezogen. Zu den Werten, die eher dahindümpeln, gehören vor allem Aktien von konjunktursensiblen Unternehmen, was darauf hindeutet, dass die Wirtschaft keine neue Fahrt aufnimmt.

Und das ist mit Blick auf die Virus-Problematik auch logisch. Die Deutsche Bank geht zum Beispiel davon aus, dass die Wirtschaft in Deutschland durch die wirtschaftlichen Folgen der Virusausbreitung im 1. Quartal 2020 um 0,2 Prozentpunkte langsamer wächst und damit in eine technische Rezession geraten könnte. Das würde übrigens heißen, dass die deutsche Wirtschaft auch im 4. Quartal 2019 geschrumpft ist. Für China erwarten einige Analysten inzwischen nur noch ein BIP-Plus von 4 % im aktuellen Quartal.

Daher scheint mir der Anstieg der Aktienmärkte nach wie vor nicht gesund. Zumal gerade die teuren Aktien inzwischen zum Teil eine sehr hohe Gewichtung in den Indizes erlangt haben. Und wenn gerade bei diesen teuren Aktien Gewinnmitnahmen einsetzen, dann könnten deren Kurse sehr schnell fallen – mit entsprechend negativen Konsequenzen für die Aktienindizes.

Wann eine Trendwende einsetzen könnte

Doch vorerst könnte sich die aktuelle Zweiteilung der Märkte noch verstärken. Denn je länger sich der Virus noch ausbreitet, desto höher ist die Gefahr, dass sich der Produktionsstopp einzelner Unternehmen durch die globalen Lieferketten auf weitere Unternehmen ausweitet und die Wirtschaft dadurch immer stärker leidet – auch in vom Virus nicht betroffenen Regionen. konjunktursensible Unternehmen dürften daher belastet und übrige Werte stärker nachgefragt bleiben

Erreicht die Virus-Epedemie bzw. Pandemie aber ihren Höhepunkt, könnte dies auch zu einer Wende an den Märkten führen. Die aus Sicherheitsaspekten „gehypten“ Aktien könnten durch Gewinnmitnahmen deutlich leiden und das freigewordene Kapital in konjunktursensible Werte fließen, die dann von der Wiederaufnahme der Wirtschaftsaktivitäten besonders profitieren. Da diese Aktien aber ein geringeres Gewicht in den Indizes haben, könnten die Aktienmärkte insgesamt in eine Korrektur gehen. „Unentdeckte“ Aktien könnten dann eine Art sicherer Hafen darstellen, indem sie den Gesamtmarkt und insbesondere die zuvor überkauften Aktien outperformen.

Mit anderen Worten: Ich setze aktuell lieber auf fundamental günstige Unternehmen, die von einem Ende der Virus-Pandemie profitieren würden, als jetzt noch den hochgejubelten und völlig überbewerteten Aktien insbesondere aus dem Technologiesektor hinterherzulaufen. Sicherlich, aktuell scheint es so, als könne man damit keine grandiosen Renditen erzielen, aber schon bei der nächsten Korrektur, die ich in nicht allzu langer Zeit erwarte, dürfte sich diese Strategie auszahlen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)