Die historische Dow Jones-Serie: bullish oder bearish?

Sehr verehrte Leserinnen und Leser,

während die Jecken in Köln und anderswo ausgelassen feierten, haben die Anleger im Dow Jones ganze Arbeit geleistet. Bis vorgestern trieben sie den Index zwölf Mal in Folge nach oben. Das hat historische Dimensionen, denn das gab es im Dow Jones erst vier Mal. Es ist ein ganz klar bullishes Signal, weckt aber auch ungute Erinnerungen an die finstersten Ereignisse der Börsengeschichte des 20. Jahrhunderts. Aber der Reihe nach.

Nur drei ähnliche Signale in der Historie des Dow Jones!

Seit Anfang Februar geht es mit dem Dow Jones wieder aufwärts. Seitdem er dabei am 9. Februar ein neues Allzeithoch markierte und tags darauf die „Unsicherheits-Trumpet(e)“ nach oben auflöste, stieg er jeden Tag ein kleines Stückchen weiter an (gemessen am Tagesschlusskurs). Inzwischen zählen wir 12 Anstiege in Folge.

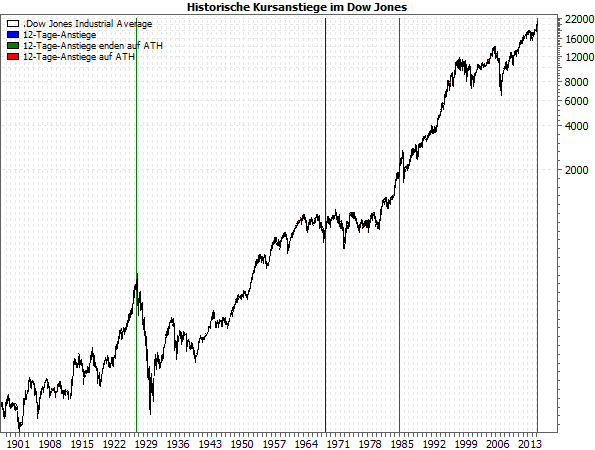

Solche Serien gab es seit dem Start des Dow Jones Index Ende Mai 1896 nur vier Mal, und zwar alle im 20. Jahrhundert. Die vorherigen drei Serien gab es am 08.07.1929, am 07.12.1970 und am 19.01.1987 (siehe Chart):

(Quelle: MarketMaker)

Die Jahreszahlen 1929 und 1987 dürften Sie sofort aufhorchen lassen: Eine solche Serie gab es jeweils wenige Monate, bevor die Aktienmärkte zwei ihrer spektakulärsten Einbrüche erlebten? Ist diese Serie dann nicht eher ein Menetekel als ein Bullensignal?

Brisanz und Tücken seltener Ereignisse

Solche statistischen Auswertungen sind stets zweischneidig. Umso seltener ein Ereignis auftritt, desto bedeutsamer erscheint es uns. Hinzu kommt gegebenenfalls die entsprechend große Resonanz in den Medien. Der Statistiker fühlt sich hingegen mit derart seltenen Ereignissen äußerst unwohl, denn mit einer Handvoll Daten oder noch weniger kann man keine vernünftige Analyse durchführen.

Wenn z.B. der Dow Jones auch gestern wieder steigt und damit 13 Tage in Folge gestiegen ist, dann bleibt als Vergleichswert nur die Serie von 1987 übrig. Aber natürlich folgt daraus nicht zwangsläufig, dass es diesmal ebenfalls in wenigen Monaten zu einem Crash kommt. Aber falls es dazu käme, dann ist keineswegs gesagt, dass auch dieser zwar heftig, aber nur kurz ausfällt – und die Kurse danach noch mehr als zehn Jahre weiter steigen.

Und falls die Kurse sogar 14-mal ununterbrochen nacheinander steigen, dann wäre das ein Novum in der Geschichte des Dow Jones – aus dem man zunächst einmal gar keine Schlussfolgerungen ziehen kann.

Wenn die Charttechnik mit der Statistik…

Dem Statistiker ist es daher viel lieber, er hat eine Vielzahl gleichartiger Ereignisse, aus denen sich eine klare Wahrscheinlichkeit für ein bestimmtes Szenario ableiten lässt – die idealerweise weit weg von 50 % liegt, also dem reinen Zufallsniveau.

In der Charttechnik können wir es uns aber etwas einfacher machen. Wie ich an dieser Stelle vor zwei Wochen erläutert habe, sind charttechnische Muster meist Ausdruck einer bestimmten Stimmung unter den Anlegern. Und weil derartige Stimmungen in ähnlichen Situationen sehr oft zu ähnlichen Ergebnissen führen, kann man – mit einer gewissen Vorsicht – auch aus wenigen Ereignissen einige Schlussfolgerungen ziehen, auch und gerade wenn sie so selten sind.

Im Chart oben habe ich daher die die vier Serien mit unterschiedlichen Farben dargestellt. Blaue Linien sind all diejenigen Serien, die einfach nur einen ununterbrochenen 12-Tage-Anstieg darstellen, ohne weitere Besonderheiten. Das sind zunächst einmal alle vier Serien, aber drei davon erfüllen noch weitere Kriterien. Damit bleibt nur die Serie von 1970 als „normaler“ 12-Tage-Anstieg übrig.

Wie die Statistik den intuitiven Eindruck bestätigt

Grün markiert habe ich alle 12-Tage-Anstiege, die auf einem Allzeithoch (auf Schlusskursbasis) endeten. Hier begann der Anstieg also schon, bevor der Dow Jones auf ein neues Allzeithoch ausbrach. Das trifft auf die Serie von 1929 zu. Bei den Serien von 1987 und 2017 brach der Kurs hingegen schon mit dem ersten Tag der Serie auf ein neues Allzeithoch (auf Schlusskursbasis) aus und markierte dann logischerweise auch an allen anderen Tagen ein neues Allzeithoch. Da also drei der vier Fälle (=75 %) mit neuen Allzeithochs einhergingen, scheint eine solche Serien von ununterbrochenen Anstiegen ein sehr bullishes Signal zu sein.

Diese These wird erhärtet, wenn wir zusätzlich die kürzeren Serien berücksichtigen: Bei 11-Tage-Anstiegen gehen 5 von 7 Serien mit neuen Allzeithochs einher (=71,4 %), bei 10-Tage-Anstiegen sind es 9 von 16 Serien (=56,2 %). Erst ab 9-Tage-Anstiegen unterschreitet die Zahl der Serien mit neuen Allzeithochs die 50%-Marke (15 von 33 = 45,5 %).

Diese Zahlen bestätigen also den Eindruck, den man schon rein intuitiv hat, wenn man solche Serien im Chart sieht: Je länger sie dauern, desto bullisher sind sie. Hier liefert also die „Statistik der kleinen Zahlen“ schon recht plausible und brauchbare Ergebnisse.

Sind besonders lange Anstiegsserien ein bearishes Zeichen?

Es bleibt aber der Verdacht, dass vor allem die langen Serien womöglich Ausdruck einer Übertreibung sind. Immerhin geht ein langer, ununterbrochener Kursanstieg „ganz automatisch“ mit einer überkauften Lage einher. Und eine überkaufte Lage, die vielleicht sogar noch auf eine euphorische Stimmungslage trifft, ist zweifellos eine gute Grundlage für einen heftigen Einbruch – langer Kursanstieg hin oder her. Und in den beiden früheren vergleichbaren Fällen (1929, 1987) kam es schließlich so.

Nun haben wir derzeit sicherlich keine euphorische Übertreibung wie während der „Dienstmädchen-Hausse“ von 1929 oder während des Technologie-Hypes zur Jahrtausendwende. Das war auch 1987 nicht der Fall – zumindest soweit man den (nachträglichen) Schilderungen der damaligen Zeitgenossen glauben kann. (Stimmungstechnische Analysen und Erhebungen begannen de facto erst nach dem 1987er Crash.) Sowohl damals wie auch gestern herrscht wohl eher eine gewisse Sorglosigkeit unter den Anlegern.

Allerdings trüben sich die sentimenttechnischen Indikatoren zurzeit etwas ein. Die aktuellen Werte liegen sowohl im kurz- als auch mittelfristigen Bereich unterhalb der jeweiligen früheren Hochs. Da die Kurse im gleichen Zeitraum jedoch gestiegen sind, entstanden jeweils sogenannte sentimenttechnische Divergenzen. Das könnte ein Hinweis auf eine bevorstehende Konsolidierung sein. Allerdings erwarten wir diese schon seit geraumer Zeit. Sie wäre also völlig normal.

Was uns der Vergleich mit 1987 sagt

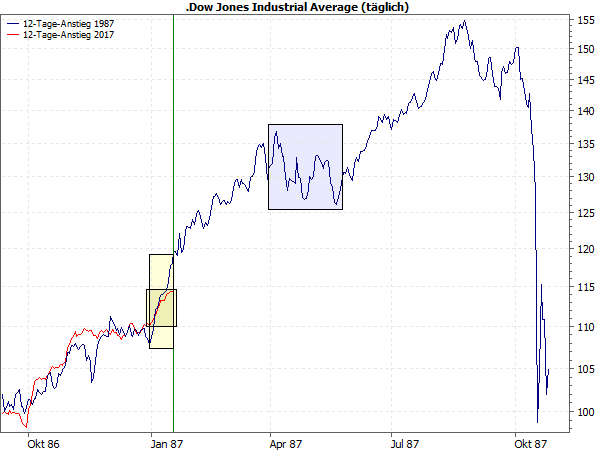

Auch 1987 kam es zu einer derartigen Konsolidierung – und zwar noch vor dem bekannten Crash im Oktober. Dazu der folgende Chart:

(Quelle: MarketMaker)

Hier sehen Sie den aktuellen Kursverlauf des Dow Jones (rot) im Vergleich zu 1987. Die senkrechte grüne Linie markiert jeweils den 12. Anstieg in Folge in der laufenden Serie. Obwohl der Kursverlauf in den Monaten davor in beiden Fällen recht ähnlich war, fällt auf, dass 1987 die Volatilität und Dynamik der Rally erheblich größer war.

Das ist auch am Kursbereich zu erkennen, den die Kurse während des 12-Tage-Anstiegs jeweils zurücklegten (siehe gelbe Rechtecke): Während es aktuell gerade einmal 3,9 % waren, schaffte der Dow Jones 1987 satte 10,9 % in den 12 Tagen! Danach ging die Rally noch fast drei Monate weiter, bevor es Anfang April zu der schon erwähnten mehrwöchigen Konsolidierung kam (blaues Rechteck). Und selbst danach legte der Dow Jones bis zum Oktober-Crash nochmals kräftig zu.

Was die Dauer der Anstiegsserie über die weitere Rally aussagt

Das wirft natürlich die Frage auf, wie weit und wie lange der Kurs nach solchen Kursserien überhaupt noch steigt – und ob es wie bei den Serien mit Allzeithoch einen klaren Zusammenhang mit der Länge der Serie gibt. Dazu die folgende kleine Übersicht:

|

Serientyp |

Anzahl |

Ø-Perf. |

Ø-Dauer |

|

12-Tage-Anstiege |

2 |

20,26 % |

151 |

|

11-Tage-Anstiege |

4 |

21,28 % |

325 |

|

10-Tage-Anstiege |

7 |

21,34 % |

557 |

Berücksichtigt wurden jeweils nur die Serien, bei denen es zu einem Allzeithoch (ATH) kam (2. Spalte). Gemessen wurde, wie lange es dauerte, bis das nachfolgende übergeordnete Hoch ausgebildet wurde, bevor es zu einem mindestens 11%-igen Einbruch kam, und welchen Kursanstieg der Dow Jones bis dahin seit dem Ende der jeweiligen Serien schaffte. Die entsprechenden Durchschnittswerte sind in den letzten beiden Spalten angegeben.

Bemerkenswert ist, dass es zwar nur geringe Abweichungen bei der Durchschnittsperformance, aber erhebliche Unterschiede bei der Dauer der weiteren Rally gibt. Grob gesagt, halbiert jeder weitere Tag die Dauer der nachfolgenden Rally. Allerdings: Im bisher einzigen Fall eines 13-Tage-Anstiegs (1987) dauerte die Rally immerhin noch 239 Tage. Hier kommt ganz eindeutig die ungenügende statistische Datenmenge zur Wirkung, die ich eingangs erwähnte.

Fazit

Auch wenn der jüngste 12-Tage-Anstieg im Dow Jones ein potenziell sehr bullishes Zeichen ist – eine deutliche Korrektur in den kommenden Wochen wird uns wohl nicht erspart bleiben. Die Rally muss dadurch aber nicht beendet werden, sondern kann noch lange weitergehen. Auch dafür liefert diese Analyse ein eindrucksvolles Beispiel:

Am 14.03.2013 beendete der Dow Jones einen 10-Tage-Anstieg, bei dem er erstmalig das Allzeithoch von 2007 überwand. Die nachfolgende Rally läuft noch gestern – wenn man den gut 16%-igen Einbruch vom August 2015 einfach als angemessene Korrektur nach mehr als zwei Jahren weiteren Kursanstiegs akzeptiert hat. Seitdem hat der Dow Jones satte 43 % zugelegt. Börse heißt eben immer auch, sich von den Gespenstern der Vergangenheit nicht schrecken zu lassen.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)