Börsenmythos Dezember-Regel

Sehr verehrte Leserinnen und Leser,

für die einen ist mit dem Rückschlag der vergangenen Woche das Ende der „Weihnachtsrally“ besiegelt, für die anderen bietet er dagegen eine willkommene Kaufgelegenheit, um auf den vermeintlichen fahrenden Rally-Zug aufzuspringen. Manche davon begründen dies mit der Dezember-Regel.

Eine logische und einfache Regel

Sie haben noch nie von der Dezember-Regel gehört? Ich, ehrlich gesagt, auch nicht. Oder zumindest nicht in dieser Form. Beginnen wir daher mit der zunächst durchaus plausiblen Idee dahinter: dem „Window Dressing“ zum Jahresende. Danach schichten Fondsmanager zum Jahresende ihr Kapital in die Werte um, die im bisherigen Jahresverlauf besonders gut gelaufen sind und verkaufen im Gegenzug die schwachen Aktien. Mit diesem „Manöver“ haben sie dann zum Bilanzstichtag idealerweise hauptsächlich die guten Aktien im Depot und können sich entsprechend vorteilhaft in Szene setzen.

Durch diese Umschichtungen bleiben die bisher schon guten Aktien weiter gefragt und steigen folglich nochmals spürbar an, während die ohnehin schwachen Werte erneut nachgeben. Da Fonds dafür in der Regel größere Positionen umschichten müssen, gilt der Monatswechsel November/Dezember als Stichtag für diese Regel. Um als Privatanleger von diesem Windows Dressing zu profitieren, muss man also einfach nur die per Ende November stärksten Aktien kaufen und bis zum Jahresende halten – und gegebenenfalls die bis dahin schwächsten Werte verkaufen (also shorten). Soweit die Theorie.

Auf den ersten Blick ist diese Regel nicht nur überaus eingängig, sondern auch verblüffend einfach: Die Jahresperformance der Aktien eines beliebigen Index findet man zu jedem Zeitpunkt auf einschlägigen Börsenseiten. Man kann sich also gewissermaßen einen Wecker stellen und mit ein paar Mausklicks eine scheinbar sichere Aktienstrategie umsetzen. Das ist ja quasi der Wunschtraum eines jeden Anlegers: einfach, schnell und ohne großes Risiko zum Reichtum!

Vorsicht bei einfachen, aber geheimnisvollen Strategien

Kein Wunder also, dass man mit der Dezember-Regel schnell hohe Aufmerksamkeit erreicht. Das Problem ist: Sie funktioniert nicht, zumindest nicht im DAX und einigen anderen Indizes, die ich auf die Schnelle stichprobenartig getestet habe. Zugegeben, diese Tests sind nicht belastbar. Der Grund dafür ist allerdings einfach: Es gibt keine klare Anleitung, wie viele Aktien eines Index man für diese Regel kaufen oder verkaufen soll. (Hinweis: Schon das sollte Sie hellhörig und misstrauisch machen: Wenn jemand von einer ominösen Regel schwärmt, zu dieser sogar noch konkrete Ergebnisse präsentiert, aber nirgendwo auch nur die kleinste Andeutung macht, wie diese Ergebnisse zustande kommen.)

Also musste ich meine eigene Regel aufstellen. Bei anderen, ähnlich einfachen Regeln wird z.B. für den Dow Jones eine Zahl von drei oder fünf Aktien (von 30) genannt. Das erscheint vernünftig, viel mehr macht auch kaum Sinn. Also habe ich anhand des DAX für die vergangenen 15 Jahre (2000-2014) vier Varianten getestet: Bei den beiden ersten habe ich den Kauf von drei bzw. fünf der per Ende November seit Jahresbeginn am stärksten gestiegenen Aktien (zu gleichen Teilen) simuliert und den Mittelwert ihrer im gesamten Dezember erreichten Performance ermittelt. Diese Long-Only-Varianten habe ich dann erweitert um den simulierten Verkauf (= Shorten) der drei bzw. fünf per Ende November schlechtesten Aktien.

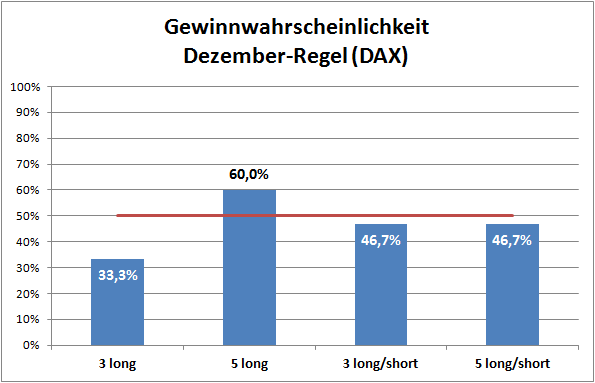

Das Ergebnis ist überaus ernüchternd (siehe folgende Grafik):

Quelle: MarketMaker, eigene Berechnungen

Dezember-Regel verliert gegen DAX

Nur die Variante, bei der man mit fünf Aktien long geht (also auf steigende Kurse setzt), erreicht eine Gewinnwahrscheinlichkeit von mehr als 50 %. Wenn man nur drei Aktien kauft, dann funktioniert die Regel im Durchschnitt nur in jedem dritten Jahr, in den beiden Short-Varianten bleibt sie unter 50 %, wenn auch nur knapp. Trotzdem: Bei einer Regel, die eigentlich immer gelten soll, so wie der eingangs genannte Hintergrund suggeriert, hätte ich Werte um 80 % oder mehr erwartet.

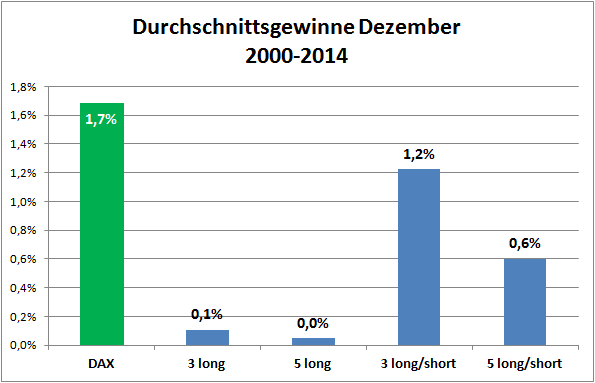

Aber gut, es könnte ja sein, dass die Regel – in den Jahren, in denen sie dann funktioniert – so hohe Gewinne abwirft, dass sie die vielen (kleinen!) Verluste in den anderen Fällen mehr als ausgleicht. Auch das ist aber leider nicht der Fall: In allen vier Fällen bleibt der durchschnittliche Ertrag geringer als die durchschnittliche Dezember-Performance des DAX in diesen 15 Jahren, wobei nur in einem Fall (3 long/3 short) das Ergebnis wenigstens näherungsweise an diesen Wert heranreicht (siehe folgende Grafik). In den anderen drei Fällen hätte man nach Kosten (die bisher nicht berücksichtigt wurden) sowie anderen üblichen Unwägbarkeiten mit hoher Wahrscheinlichkeit sogar Verluste erwirtschaftet. Fazit: Zumindest für den DAX ist die „Dezember-Regel“ in dieser einfachen Form ein Mythos!

Quelle: MarketMaker, eigene Berechnungen

Warum es nicht funktionieren kann

Natürlich könnte es sein, dass die Ergebnisse besser werden, wenn man den Kaufzeitpunkt nach vorn oder hinten verschiebt. Das ist aber ebenfalls relativ unwahrscheinlich. Der Grund dafür ist einfach: Wenn diese sehr simple und sehr offensichtliche Regel funktionieren würde, dann hätten sie schon viele Anleger entdeckt. Und sie würde entweder – quasi als selbst erfüllende Prophezeiung – ganz hervorragend funktionieren (was dann auch in den Ergebnissen sichtbar wäre) oder sie würde rasch in sich zusammenfallen. Der Grund: „Gewitzte“ Anleger würden versuchen, vor dem 1. Dezember (oder jedem anderen Stichtag) einzusteigen, um die Performanceverluste zu vermeiden, die beim Einstieg aller anderen Anleger notgedrungen entstehen. Durch diese immer früheren Einstiege läuft sich das „System“ jedoch notgedrungen selbst tot.

Ich persönlich habe jedoch meine Zweifel, ob die eingangs genannte Grundannahme des Window Dressing überhaupt gerechtfertigt ist, die diese Regel erst so scheinbar plausibel macht. Es stellt sich doch die Frage, warum Fondsmanager so handeln und Aktien nur austauschen sollten, um irgendeiner Papierform zu genügen. Alle Fondsmanager, mit denen ich bisher gesprochen habe, bestätigten, dass das Hauptkriterium ihrer Bewertung (durch Kunden und Vorgesetzte) die Performance zu ihrer Benchmark ist. Diese wird aber durch solche Umschichtungen nicht verbessert, sondern tendenziell verschlechtert – weil ja dafür erst einmal relativ hohe Transaktionskosten anfallen.

Andererseits habe ich noch keinen Anleger getroffen, der mir glaubhaft versichert hat, er würde mit Inbrunst den jährlichen Rechenschaftsbericht seines Fonds und hierbei insbesondere die Positionsaufstellung studieren, um die Leistung des Fondsmanagements zu beurteilen. Selbst wenn dies innerhalb der einen oder anderen Fondgesellschaft anders gehandhabt werden sollte – die einfache Frage an den Fondsmanager, warum er denn eine so miese Performance abliefert, wenn er all die tollen Aktien im Depot hat, brächte dieses Kartenhaus zum Einsturz.

Die Börse bleibt, wie sie ist

Es mag also durchaus die eine oder andere Maßnahme geben, mit denen die Fonds ihre Performance zum Jahresende oder anderen Stichtagen aufzuhübschen versuchen. Aber diese scheinen weder so durchsichtig noch so weitverbreitet zu sein, dass man als Außenstehender davon mit einer so simplen Sache wie der Dezember-Regel profitieren kann. Und so bleibt die Börse auch im Dezember, so wie sie während des restlichen Jahres ist: unberechenbar. Aber das ist auch gut, denn sonst wäre es ja keine Börse mehr.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)